Trong thương mại quốc tế, thanh toán là một vấn đề quan trọng cần được giải quyết. Có nhiều phương thức thanh toán quốc tế khác nhau, mỗi phương thức có những ưu điểm và nhược điểm riêng. Trong đó, TTR và TT là hai phương thức thanh toán phổ biến được sử dụng.

TTR là gì?

TTR là viết tắt của cụm từ Telegraphic Transfer Reimbursement, có nghĩa là chuyển tiền bằng điện có bồi hoàn. Đây là một phương thức thanh toán quốc tế được sử dụng trong phương thức thanh toán bằng thư tín dụng L/C, trong đó ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán sau khi kiểm tra tính hợp lệ của bộ chứng từ.

Ưu điểm

- Mức độ rủi ro thấp cho người mua: Ngân hàng người mua chỉ chuyển tiền cho người bán sau khi kiểm tra tính hợp lệ của bộ chứng từ. Điều này giúp người mua giảm thiểu rủi ro bị lừa đảo hoặc không nhận được hàng hóa.

- Thời gian thanh toán nhanh: Ngân hàng người bán sẽ chuyển tiền cho người bán ngay sau khi kiểm tra tính hợp lệ của bộ chứng từ. Điều này giúp người bán nhận được tiền nhanh chóng.

- Dễ dàng sử dụng: Quy trình thanh toán TTR tương đối đơn giản và dễ dàng thực hiện.

Nhược điểm

- Chi phí cao: Người mua phải chịu một khoản phí khi sử dụng phương thức thanh toán TTR.

- Phụ thuộc vào ngân hàng: Quy trình thanh toán TTR phụ thuộc vào ngân hàng người mua và ngân hàng người bán. Nếu một trong hai ngân hàng không thực hiện đúng nghĩa vụ của mình, việc thanh toán có thể bị chậm trễ hoặc gián đoạn.

Ví dụ về thanh toán TTR

Giả sử công ty A ở Việt Nam nhập khẩu hàng hóa từ công ty B ở Trung Quốc. Công ty A và công ty B ký hợp đồng mua bán và mở thư tín dụng L/C. Trong L/C, phương thức thanh toán được quy định là TTR.

Theo quy trình thanh toán TTR, công ty A sẽ gửi bộ chứng từ cho ngân hàng A ở Việt Nam. Ngân hàng A sẽ kiểm tra tính hợp lệ của bộ chứng từ. Nếu bộ chứng từ hợp lệ, ngân hàng A sẽ chuyển tiền cho ngân hàng B ở Trung Quốc. Ngân hàng B sẽ chuyển tiền cho công ty B.

TT là gì?

TT là viết tắt của cụm từ Telegraphic Transfer, có nghĩa là chuyển tiền bằng điện, trong đó ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán ngay lập tức. Đây là một phương thức thanh toán quốc tế độc lập, không liên quan tới các phương thức thanh toán khác.

Ưu điểm

- Tính linh hoạt: TT là phương thức thanh toán quốc tế linh hoạt, có thể được sử dụng trong nhiều loại giao dịch thương mại khác nhau.

- Thời gian thanh toán nhanh: Ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán ngay lập tức. Điều này giúp người bán nhận được tiền nhanh chóng.

- Chi phí thấp: Chi phí thanh toán TT thường thấp hơn so với các phương thức thanh toán quốc tế khác.

Nhược điểm

- Mức độ rủi ro cao hơn cho người mua: Người mua phải chịu rủi ro bị lừa đảo hoặc không nhận được hàng hóa nếu không kiểm tra kỹ lưỡng bộ chứng từ.

- Phụ thuộc vào ngân hàng: Quy trình thanh toán TT phụ thuộc vào ngân hàng người mua và ngân hàng người bán. Nếu một trong hai ngân hàng không thực hiện đúng nghĩa vụ của mình, việc thanh toán có thể bị chậm trễ hoặc gián đoạn.

Ví dụ về thanh toán TT

Giả sử công ty A ở Việt Nam xuất khẩu hàng hóa sang công ty B ở Nhật Bản. Công ty A và công ty B ký hợp đồng mua bán. Theo hợp đồng, công ty A sẽ yêu cầu công ty B thanh toán bằng phương thức TT.

Theo quy trình thanh toán TT, công ty B sẽ gửi tiền cho ngân hàng B ở Nhật Bản. Ngân hàng B sẽ chuyển tiền cho ngân hàng A ở Việt Nam. Ngân hàng A sẽ chuyển tiền cho công ty A.

Sự khác nhau giữa TTR và TT

TTR và TT là hai phương thức thanh toán quốc tế phổ biến. Tuy nhiên, hai phương thức này có một số điểm khác biệt cơ bản như sau:

| Đặc điểm | TTR | TT |

| Định nghĩa | Chuyển tiền bằng điện có bồi hoàn | Chuyển tiền bằng điện |

| Phụ thuộc vào phương thức thanh toán khác | Có (L/C) | Không |

| Thời gian thanh toán | Ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán sau khi kiểm tra tính hợp lệ của bộ chứng từ | Ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán ngay lập tức |

| Mức độ rủi ro | Mức độ rủi ro thấp hơn cho người mua | Mức độ rủi ro cao hơn cho người mua |

| Ưu điểm | Mức độ rủi ro thấp hơn, thời gian thanh toán nhanh, dễ dàng sử dụng | Tính linh hoạt, thời gian thanh toán nhanh, chi phí thấp |

| Nhược điểm | Chi phí cao, phụ thuộc vào ngân hàng | Mức độ rủi ro cao hơn, phụ thuộc vào ngân hàng |

Lựa chọn phương thức thanh toán phù hợp

Khi lựa chọn phương thức thanh toán quốc tế, doanh nghiệp cần cân nhắc các yếu tố sau:

- Mức độ rủi ro chấp nhận được

- Thời gian thanh toán

- Chi phí

- Tính linh hoạt

Nếu doanh nghiệp muốn giảm thiểu rủi ro và nhận được tiền nhanh chóng, thì TTR là một lựa chọn phù hợp. Tuy nhiên, TTR có chi phí cao hơn so với TT.

Nếu doanh nghiệp muốn tiết kiệm chi phí và linh hoạt trong thanh toán, thì TT là một lựa chọn phù hợp. Tuy nhiên, doanh nghiệp cần chấp nhận rủi ro cao hơn khi sử dụng phương thức thanh toán này.

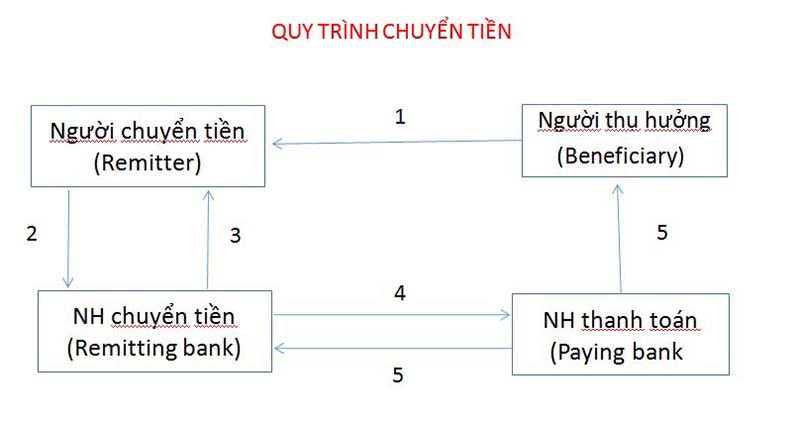

Quy trình thanh toán TTR

TTR là viết tắt của cụm từ Telegraphic Transfer Reimbursement, có nghĩa là chuyển tiền bằng điện có bồi hoàn. Đây là một phương thức thanh toán quốc tế được sử dụng trong phương thức thanh toán bằng thư tín dụng L/C.

Quy trình thanh toán TTR diễn ra như sau:

Các bước thực hiện

- Người mua và người bán ký hợp đồng mua bán và mở thư tín dụng L/C.

- Ngân hàng người mua phát hành L/C và chuyển sang ngân hàng người bán.

- Ngân hàng người bán thông báo cho người bán về L/C.

- Người bán giao hàng cho người mua và chuẩn bị bộ chứng từ theo yêu cầu của L/C.

- Người bán gửi bộ chứng từ cho ngân hàng người bán.

- Ngân hàng người bán kiểm tra tính hợp lệ của bộ chứng từ. Nếu bộ chứng từ hợp lệ, ngân hàng người bán sẽ chuyển tiền cho ngân hàng người mua.

- Ngân hàng người bán gửi thông báo xác nhận chuyển tiền cho ngân hàng người mua.

- Ngân hàng người mua thông báo cho người mua về việc chuyển tiền.

Trình tự thực hiện

Bước 1: Người mua và người bán ký hợp đồng mua bán và mở thư tín dụng L/C

Người mua và người bán ký hợp đồng mua bán, trong đó quy định về phương thức thanh toán bằng TTR. Sau đó, người mua sẽ mở thư tín dụng L/C tại ngân hàng của mình.

Bước 2: Ngân hàng người mua phát hành L/C và chuyển sang ngân hàng người bán

Ngân hàng người mua sẽ phát hành L/C và chuyển sang ngân hàng người bán. L/C sẽ bao gồm các thông tin về người mua, người bán, hàng hóa, giá cả, phương thức thanh toán, thời hạn thanh toán,…

Bước 3: Ngân hàng người bán thông báo cho người bán về L/C

Ngân hàng người bán sẽ thông báo cho người bán về L/C. Người bán sẽ kiểm tra L/C để đảm bảo rằng L/C phù hợp với hợp đồng mua bán.

Bước 4: Người bán giao hàng cho người mua và chuẩn bị bộ chứng từ theo yêu cầu của L/C

Sau khi giao hàng, người bán sẽ chuẩn bị bộ chứng từ theo yêu cầu của L/C. Bộ chứng từ thường bao gồm các chứng từ sau:

- Hóa đơn thương mại

- Giấy chứng nhận xuất xứ

- Giấy chứng nhận chất lượng

- Giấy phép xuất khẩu

- Giấy phép nhập khẩu

- Vận đơn

- Biên lai vận tải

- Biên bản giao nhận hàng hóa

Bước 5: Người bán gửi bộ chứng từ cho ngân hàng người bán

Người bán sẽ gửi bộ chứng từ cho ngân hàng người bán.

Bước 6: Ngân hàng người bán kiểm tra tính hợp lệ của bộ chứng từ

Ngân hàng người bán sẽ kiểm tra tính hợp lệ của bộ chứng từ. Nếu bộ chứng từ hợp lệ, ngân hàng người bán sẽ chuyển tiền cho ngân hàng người mua.

Bước 7: Ngân hàng người bán gửi thông báo xác nhận chuyển tiền cho ngân hàng người mua

Ngân hàng người bán sẽ gửi thông báo xác nhận chuyển tiền cho ngân hàng người mua.

Bước 8: Ngân hàng người mua thông báo cho người mua về việc chuyển tiền

Ngân hàng người mua sẽ thông báo cho người mua về việc chuyển tiền.

Các giấy tờ cần thiết

Các giấy tờ cần thiết cho quy trình thanh toán TTR bao gồm:

- Hợp đồng mua bán

- Thư tín dụng L/C

- Bộ chứng từ

Trong đó, bộ chứng từ là một phần quan trọng của quy trình thanh toán TTR. Bộ chứng từ phải được chuẩn bị theo yêu cầu của L/C. Nếu bộ chứng từ không hợp lệ, ngân hàng người bán sẽ từ chối thanh toán.

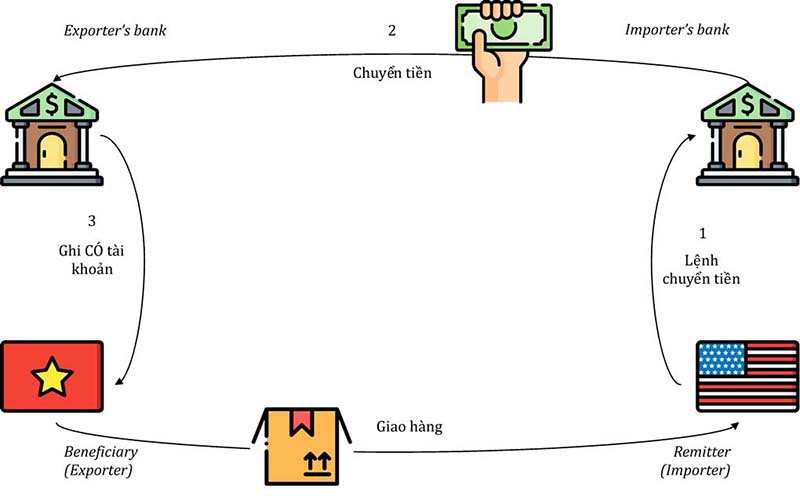

Quy trình thanh toán TT

TT là viết tắt của cụm từ Telegraphic Transfer, có nghĩa là chuyển tiền bằng điện. Đây là một phương thức thanh toán quốc tế độc lập, không liên quan tới các phương thức thanh toán khác.

Quy trình thanh toán TT diễn ra như sau:

Các bước thực hiện

- Người mua và người bán ký hợp đồng mua bán.

- Người mua yêu cầu ngân hàng của mình chuyển tiền cho ngân hàng của người bán.

- Ngân hàng người mua chuyển tiền cho ngân hàng người bán.

- Ngân hàng người bán thông báo cho người bán về việc nhận được tiền.

- Người bán nhận được tiền từ ngân hàng của mình.

Trình tự thực hiện

Bước 1: Người mua và người bán ký hợp đồng mua bán

Người mua và người bán ký hợp đồng mua bán, trong đó quy định về phương thức thanh toán bằng TT.

Bước 2: Người mua yêu cầu ngân hàng của mình chuyển tiền cho ngân hàng của người bán

Sau khi ký hợp đồng mua bán, người mua sẽ yêu cầu ngân hàng của mình chuyển tiền cho ngân hàng của người bán. Ngân hàng người mua sẽ yêu cầu người mua cung cấp các thông tin sau:

- Tên và địa chỉ của ngân hàng người bán

- Tài khoản ngân hàng của người bán

- Số tiền cần chuyển

- Mục đích chuyển tiền

Bước 3: Ngân hàng người mua chuyển tiền cho ngân hàng người bán

Ngân hàng người mua sẽ chuyển tiền cho ngân hàng người bán thông qua mạng SWIFT.

Bước 4: Ngân hàng người bán thông báo cho người bán về việc nhận được tiền

Ngân hàng người bán sẽ thông báo cho người bán về việc nhận được tiền.

Bước 5: Người bán nhận được tiền từ ngân hàng của mình

Người bán sẽ nhận được tiền từ ngân hàng của mình.

Các giấy tờ cần thiết

Các giấy tờ cần thiết cho quy trình thanh toán TT bao gồm:

- Hợp đồng mua bán

- Công văn yêu cầu chuyển tiền

- Giấy ủy nhiệm chi

Trong đó, công văn yêu cầu chuyển tiền và giấy ủy nhiệm chi là các giấy tờ quan trọng nhất. Công văn yêu cầu chuyển tiền là văn bản của người mua yêu cầu ngân hàng của mình chuyển tiền cho ngân hàng của người bán. Giấy ủy nhiệm chi là văn bản của người mua ủy quyền cho ngân hàng của mình chuyển tiền cho ngân hàng của người bán.

Danh sách các ngân hàng hỗ trợ thanh toán TTR

Tại Việt Nam

Tại Việt Nam, hầu hết các ngân hàng thương mại đều hỗ trợ thanh toán TTR. Một số ngân hàng lớn hỗ trợ thanh toán TTR bao gồm:

- Ngân hàng Ngoại thương Việt Nam (Vietcombank)

- Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV)

- Ngân hàng TMCP Quốc dân (Vietinbank)

- Ngân hàng TMCP Công thương Việt Nam (Vietincombank)

- Ngân hàng TMCP Á Châu (ACB)

- Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank)

- Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank)

- Ngân hàng TMCP Hàng hải Việt Nam (MSB)

- Ngân hàng TMCP Quân đội (MB)

Tại nước ngoài

Tại nước ngoài, hầu hết các ngân hàng thương mại đều hỗ trợ thanh toán TTR. Một số ngân hàng lớn hỗ trợ thanh toán TTR bao gồm:

- Bank of America

- Citibank

- HSBC

- JPMorgan Chase

- Wells Fargo

- Deutsche Bank

- Barclays

- BNP Paribas

- Credit Suisse

Lưu ý

Khi lựa chọn ngân hàng để thanh toán TTR, doanh nghiệp cần lưu ý những điểm sau:

- Ngân hàng có chi nhánh hoặc đại lý tại quốc gia của người bán

- Ngân hàng có chính sách phí và lãi suất cạnh tranh

- Ngân hàng có dịch vụ khách hàng tốt

TTR và TT là hai phương thức thanh toán quốc tế phổ biến, được sử dụng trong nhiều loại giao dịch thương mại khác nhau. Mỗi phương thức thanh toán có những ưu điểm và nhược điểm riêng, phù hợp với từng nhu cầu và mục đích của doanh nghiệp. Hy vọng bài viết này Của VNCB cung cấp cho bạn những thông tin hữu ích về phương thức thanh toán TTR và TT.