Nhờ có tư duy lập kế hoạch quản lý tài chính cá nhân thông minh, chất lượng sống của người dân các nước giàu luôn ở thứ hạng cao. Thực tế này chính là động lực để bạn và những người trẻ khác tìm tòi, học hỏi từ họ. Trong bài viết này, VNCB sẽ bật mí các phương pháp quản lý tài chính cá nhân đó.

Kế hoạch tài chính cá nhân là gì?

Nếu bạn chưa biết khái niệm về Kế hoạch quản lý tài chính cá nhân thì có thể tham khảo bài viết sau đây, VNCB đã có một bài viết khá chi tiết về khái niệm này để bạn tìm hiểu thêm:

Lợi ích của việc lập kế hoạch tài chính cá nhân

Việc lập kế hoạch tài chính cá nhân giúp bạn quản lý mọi ngân sách một cách khoa học và phân bổ tài chính hợp lý cũng như phát triển tài chính cá nhân hiệu quả nhất. Nếu bạn quản lý tiền bạc thông minh, bạn còn có thể tạo ra thêm các khoản thu nhập khác từ việc tích luỹ hay đầu tư.

Đây là 5 lợi ích cơ bản của việc lập kế hoạch cá nhân mang lại:

- Kiểm soát tài chính cá nhân

- Chủ động tài chính trong mọi tình huống

- Giữ bản thân không rơi vào stress vì tài chính

- Đạt được các mục tiêu trong cuộc sống

- Tự do tài chính, không phụ thuộc vào tài chính của người khác

Phương pháp lập kế hoạch quản lý tài chính cá nhân

Để lên kế hoạch tài chính một cách hiệu quả nhất thời 4.0, bạn có thể tham khảo các phương pháp dưới đây.

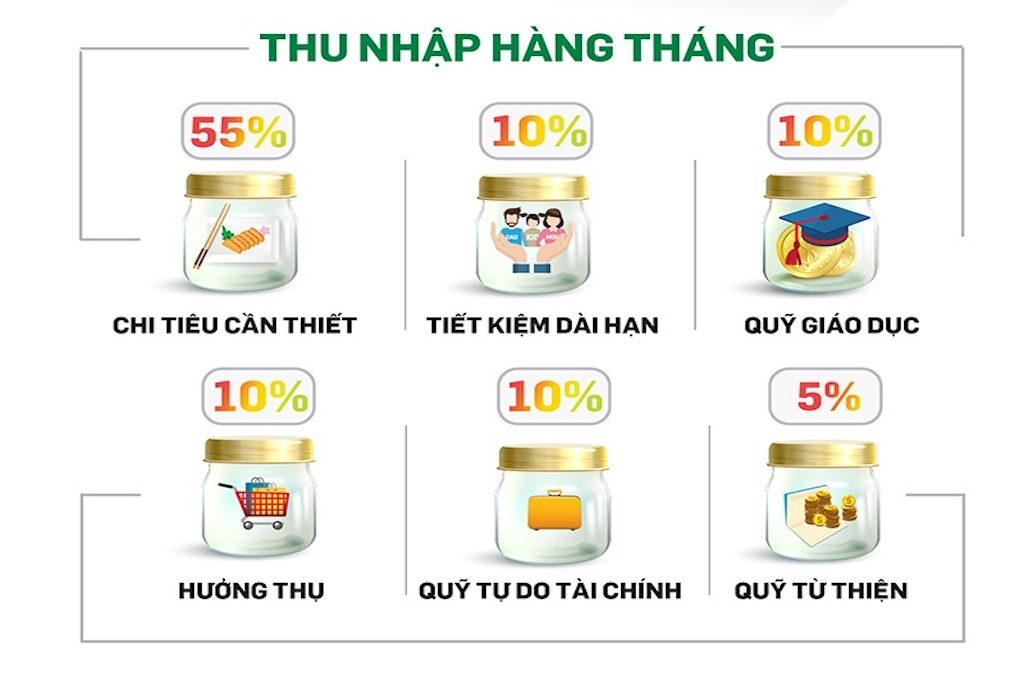

Nguyên tắc 6 cái lọ

Nguyên tắc này được tác giả cuốn sách “Bí mật tư duy triệu phú” T. Harv Eker lập ra và được ứng dụng rộng rãi trên toàn thế giới. Trong các phương pháp, “Nguyên tắc 6 cái lọ” áp dụng hiệu quả với những ai mong muốn và có khả năng quản lý tài chính chi tiết. 6 chiếc lọ được chia nhỏ các khoản thu của bản thân thành 6 quỹ tương ứng với từng mục tiêu.

Quỹ nhu cầu thiết yếu: 55%. Quỹ này đảm bảo những nhu cầu thiết yếu sinh hoạt: ăn uống, nhà ở, đi lại, điện nước, điện thoại, mạng… Đây là những chi phí cứng trong một tháng mà bạn phải chi trả. Bạn nên phân chia hợp lý để đảm bảo chi phí thiết yếu chỉ nhỏ hơn hoặc bằng 55% thu nhập.

Quỹ giáo dục: 10%. Một trong những lý do bạn sống là để phát triển mỗi ngày. Vì vậy, 10% quỹ này giúp bạn đầu tư vào việc học hay phát triển bản thân. Bạn có thể mua sách, học một khoá học, đào tạo, các buổi hội thảo hay giao lưu, gặp gỡ những người thành công. Nếu bạn có một mục tiêu giáo dục dài hơn thì có thể tích lũy quỹ này vài tháng.

Quỹ hưởng thụ: 10%. Khi bạn làm việc có thành quả thì cũng nên tự thưởng cho bản thân và hưởng thụ: một bữa ăn nhà hàng, đi spa, du lịch… Điều này giúp bạn cân bằng tâm trí, cảm xúc và có thêm động lực kiếm nhiều tiền hơn nữa. Nhưng nên nhớ, chỉ giới hạn 10% hàng tháng.

Quỹ tự do tài chính: 10%. Quỹ này giúp bạn tích luỹ, đầu tư trong thời gian dài để vẫn có tài chính mà có thể không cần làm việc. Nguyên tắc là bạn không được tiêu tiền trong quỹ này mà chỉ được dùng để đầu tư hay tích luỹ, tạo ra nguồn thu nhập thụ động. Nhờ vào quỹ này, nhiều người hoàn toàn có thể về hưu sớm. Bạn có thể lên kế hoạch mục tiêu 5 năm, 10 năm, 20 năm…

Quỹ tiết kiệm dài hạn: 10%. Quỹ có 2 mục đích: tiết kiệm cho mục tiêu dài hạn và cho trường hợp khẩn cấp. Bạn nên tiết kiệm khoảng 6 tháng chi phí cơ bản cho quỹ khẩn cấp. Sau đó tập trung vào tiết kiệm dài hạn để thực hiện những mục tiêu, ước mơ của mình.

Quỹ cho đi: 5%. Quỹ này dành để từ thiện, giúp đỡ gia đình, bạn bè, những hoàn cảnh khó khăn và tạo ra giá trị cho cộng đồng. Đó cũng là cách bạn biết ơn cuộc sống để mỗi ngày có thể duy trì việc tự do tài chính.

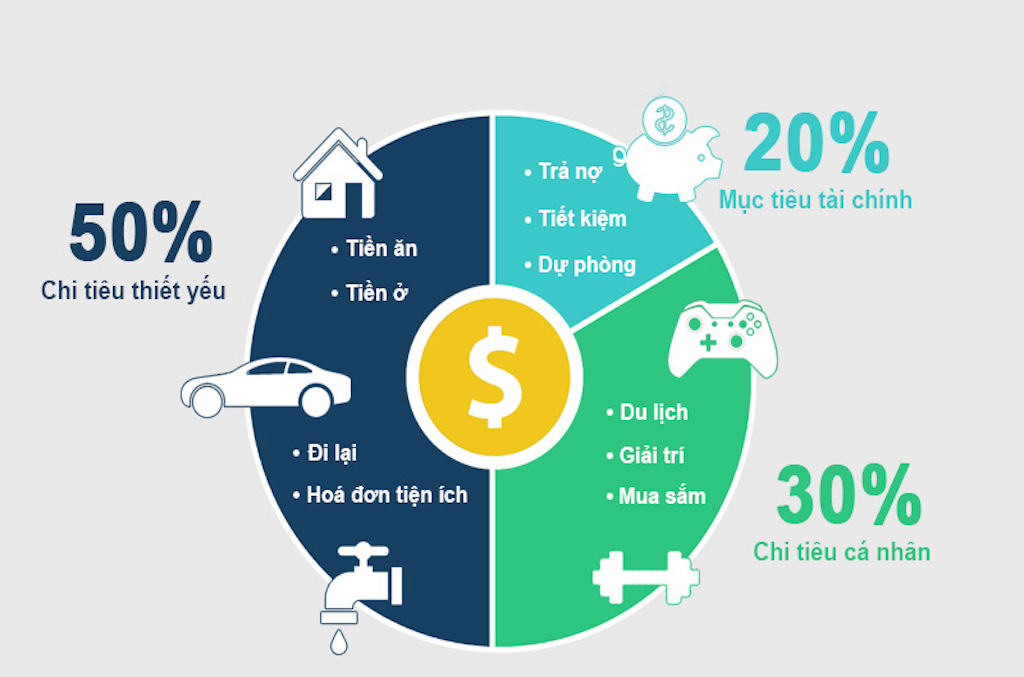

Quy tắc tắc 50/20/30

Cũng phân chia tỷ lệ như Nguyên tắc 6 chiếc lọ, “Quy tắc 50/20/30” được áp dụng đơn giản hơn. Bạn sẽ chia nguồn thu hàng tháng thành 3 danh mục chính với tỷ lệ phần trăm như sau:

Nhóm 50%: Chi phí thiết yếu như ăn uống, nhà ở, đi lại, điện nước, các hoá đơn… Tương tự như các khoản chi ở quỹ nhu cầu thiết yếu bên trên. Nếu nhu cầu sinh hoạt cơ bản của bạn vượt quá 50% thì bạn có thể cân nhắc giảm bớt một số chi phí hoặc tăng thu nhập của mình lên. Ví dụ, thay vì bạn đi ăn hàng thì có thể nấu ăn ở nhà để giảm chi phí, đồng thời cũng tốt cho sức khoẻ hơn.

Nhóm 20%: Nhu cầu chi tiêu cá nhân bao gồm: du lịch, mua sắm, giải trí. Tuỳ vào nhu cầu mỗi người mà có thể sử dụng quỹ này linh hoạt. Nếu bạn có nhu cầu giải trí ít thì có thể bù vào quỹ sinh hoạt hoặc tiết kiệm, đầu tư.

Nhóm 30%: Mục tiêu tài chính cho việc trả nợ, tích luỹ, đầu tư cho tương lai. Bạn có thể đầu tư để phát triển bản thân, đầu tư sinh lời qua việc chơi cổ phiếu, chứng chỉ quỹ… Hay đơn giản chỉ tiết kiệm, tích luỹ hàng tháng. Nếu quỹ này của bạn càng lớn thì mức độ rủi ro tài chính càng thấp cũng như đảm bảo được tài chính cho tương lai.

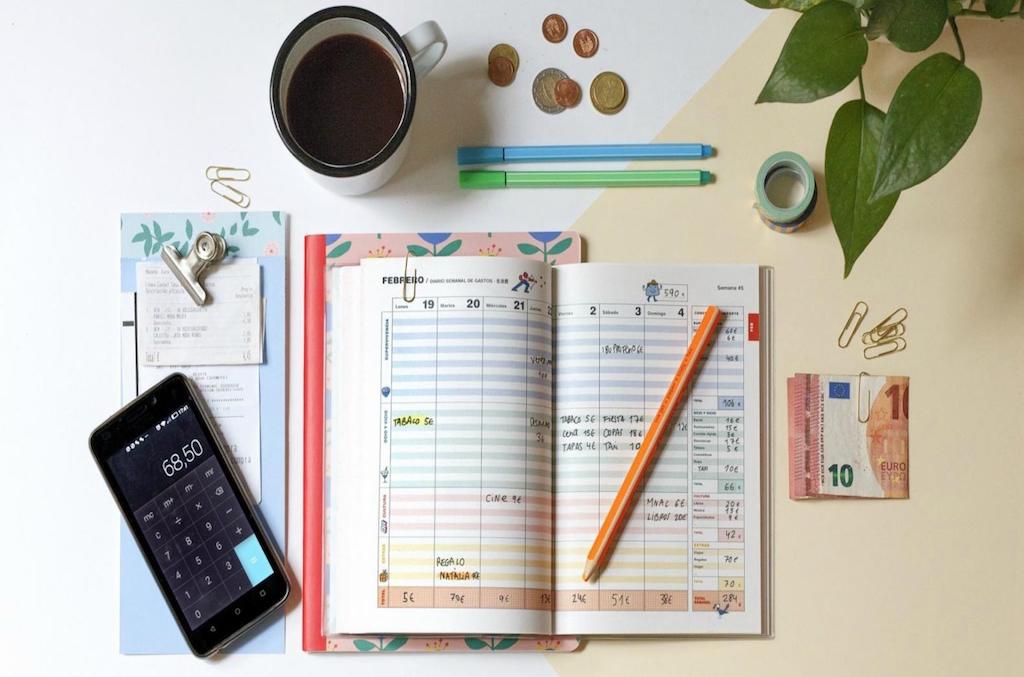

Quyển sổ Kakeibo

Ngoài những phương pháp lập kế hoạch tài chính cá nhân trên, bạn có thể sử dụng đến một công cụ có tên Quyển sổ Kakeibo. Rất nhiều người đã lựa chọn cuốn sổ ghi chép tài chính này như một cách quản lý tiền bạc chi tiết, rõ ràng và hiệu quả.

Sổ Kakeibo có 4 ví tiền: Thiết yếu (ăn uống, nhà ở, đi lại…) – Nâng cao (phát triển bản thân, mua sắm…) – Giải trí (nhạc, phim…) – Phát sinh (hiếu hỉ, sửa chữa…). Vì vậy, mỗi tháng bạn sẽ rút nguồn chi tiêu hợp lý bỏ vào 4 ví này, số tiền còn lại sẽ không rút ra nhằm mục đích tiết kiệm.

Cách dùng sổ ghi chép tài chính Kakeibo hiệu quả:

- Bước 1: Tính toán những khoản chi tiêu cố định theo ví Thiết yếu – những khoản chắc chắn bạn phải chi trong tháng này.

- Bước 2: Xác định số tiền bạn muốn tiết kiệm trong tháng. Nguyên tắc là không được sử dụng khoản này.

- Bước 3: Xây dựng mục tiêu tài chính của tháng. Ví dụ, mục tiêu tài chính 3 tháng tới mua máy tính mới, 6 tháng tới đổi xe…

- Bước 4: Thiết lập cam kết tài chính, giúp bạn quản lý tài chính khoa học, hiệu quả cũng như có những phương án tối ưu nhất. Ví dụ, không ăn hàng quá 5 bữa.

- Bước 5: Ghi chép chi tiêu theo 4 phân loại: Thiết yếu – Nâng cao – Giải trí – Phát sinh.

- Bước 6: Sau một tháng, hãy ngồi lại và xem xét thu – chi của bản thân. Có chênh lệch so với kế hoạch ban đầu? Có đạt được mục tiêu đề ra? Bạn có tiết kiệm được thêm không? Bạn sẽ thay đổi việc chi tiêu, quản lý tài chính như nào trong tháng tới?

Chỉ tiêu SMART trong kế hoạch tài chính cá nhân

SMART là nguyên tắc thông minh được ứng dụng hầu hết trong tất cả việc thiết lập mục tiêu, kế hoạch và quản lý. Ngay cả trong việc lập kế hoạch tài chính cá nhân cũng vậy.

SMART có 5 chỉ tiêu ứng theo từng chữ cái:

- S – Specific: Mục tiêu cụ thể

- M – Measurable: Có thể đo lường

- A – Attainable: Mục tiêu thực tế, có thể đạt được

- R – Relevant: Mục tiêu liên quan đến mục đích cuối cùng (Mục đích này có thể là Tự do tài chính)

- T – Timebased: Thời gian hoàn thành mục tiêu.

VNCB sẽ đưa ra ví dụ về chỉ tiêu SMART trong lập kế hoạch tài chính cá nhân để bạn hình dung:

Ví dụ về Tiết kiệm hàng năm

- S – Tính cụ thể: Tôi muốn có một khoản tiết kiệm hàng năm

- M – Tính đo lường: Tôi muốn khoản tiết kiệm này có ít nhất 30 triệu đồng

- A – Tính khả thi: Với khả năng tài chính hiện nay, tôi thấy mình có thể đạt được. Với thu nhập trên 15 triệu đồng/tháng, tôi có thể tiết kiệm tối thiểu 2.5 triệu đồng để đạt được mục tiêu

- R – Tính liên quan: Tôi thiết lập khoản tiết kiệm này nhằm dự phòng các rủi ro có thể xảy ra và tiết kiệm dài hạn

- T – Tính thời điểm: Tôi sẽ tiết kiệm ngay từ tháng này, thời hạn 10-12 tháng sẽ hoàn thành mục tiêu.

Những phương pháp và nguyên tắc về lập kế hoạch quản lý tài chính cá nhân ở trên hi vọng có thể giúp bạn hoạch định tài chính tốt hơn trong thời đại 4.0 này. Dù có nhiều cách nhưng bạn nên linh hoạt áp dụng sao cho phù hợp nhất với bản thân. Chúc bạn sớm đạt được tự do tài chính!